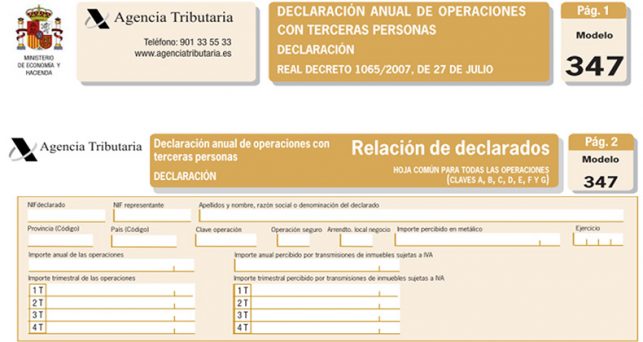

Las subvenciones recibidas por las empresas y autónomos en el ejercicio 2023 deben declararse en el modelo 347, una declaración informativa de operaciones con terceras personas.

Para declarar las subvenciones en el modelo 347, es necesario seguir los siguientes pasos:

- Descargar el modelo 347 desde la página web de la Agencia Tributaria.

- Rellenar el modelo 347, indicando las siguientes datos de las subvenciones recibidas:

- Clave: 44.

- Número de identificación fiscal (NIF) de la entidad que concede la subvención.

- Importe total de la subvención.

- Periodo de percepción de la subvención.

- Presentar el modelo 347 en la Agencia Tributaria. El plazo de presentación del modelo 347 es el 25 de febrero de 2024.

Cuándo hay que declarar las subvenciones en el modelo 347

Las subvenciones que deben declararse en el modelo 347 son las siguientes:

- Subvenciones no reintegrables recibidas por empresas y autónomos en relación con su actividad empresarial o profesional.

- Subvenciones recibidas por empresas y autónomos, independientemente de su actividad, que superen los 3.005,06 euros.

Ejemplo

Una empresa recibe una subvención de 10.000 euros de la Agencia Tributaria para la inversión en maquinaria. La empresa debe declarar esta subvención en el modelo 347, indicando la siguiente información:

- Clave: 44.

- NIF de la Agencia Tributaria: 999999999.

- Importe total de la subvención: 10.000 euros.

- Periodo de percepción de la subvención: 2023.

Sanciones por no declarar las subvenciones en el modelo 347

Las empresas y autónomos que no declaren las subvenciones recibidas en el modelo 347 pueden ser sancionados por la Agencia Tributaria. La sanción puede ser de hasta 20.000 euros.

Consejos para declarar las subvenciones en el modelo 347

- Es importante conservar toda la documentación que acredite la recepción de las subvenciones. Esta documentación puede ser necesaria en caso de inspección de la Agencia Tributaria.

- Si tiene alguna duda sobre cómo declarar las subvenciones en el modelo 347, es recomendable consultar con un asesor fiscal.

Régimen de estimación objetiva del IRPF y régimen simplificado del IVA

Las personas físicas y entidades en régimen de atribución de rentas del IRPF por las actividades que tributen en dicho impuesto por el método de estimación objetiva y, simultáneamente, en el IVA por el régimen especial simplificado, no están obligadas a presentar el Modelo 347.

Esto se debe a que las subvenciones recibidas por estas personas físicas y entidades se incluyen dentro del cálculo de la cuota del régimen simplificado del IVA. Por lo tanto, no tienen que declararse de forma individual en el modelo 347.

Sin embargo, si estas personas físicas y entidades reciben subvenciones que no estén relacionadas con su actividad económica, sí estarán obligadas a declararlas en el modelo 347.

En resumen, las subvenciones recibidas por personas físicas y entidades en régimen de estimación objetiva del IRPF y régimen simplificado del IVA no tienen que declararse en el modelo 347, salvo que no estén relacionadas con su actividad económica.

Ejemplo

Una persona física en estimación objetiva del IRPF y régimen simplificado del IVA recibe una subvención de 5.000 euros de la Agencia Tributaria para la compra de un coche. Esta subvención no tiene que declararse en el modelo 347, ya que está relacionada con su actividad económica.

Excepción

No obstante, existen algunas excepciones a esta regla. Por ejemplo, las personas físicas y entidades que realizan actividades agrícolas, ganaderas o forestales están obligadas a presentar el modelo 347, independientemente de que estén acogidas al régimen simplificado del IVA.